以前から利回りが高いクラウドファンディング(融資型)には関心がありました。

しかし、利回りが高い反面、デメリットもあるので、様子見と考えていました。

しかし、色々と調べてみて、資金運用先の一つとしてクラウドファンディングもありではないかと最近考えるようになったので、取り敢えず、クラウドファンディングの口座を開設してみる事としました。

以下では、検討した結果、口座開設に至った経緯等を整理してまとめてみました。

そもそもクラウドファンディングとはなんぞや

クラウドファンディングとは、不特定多数の人が主にインターネット経由でファンド会社に資金を提供し、ファンド会社が、資金を必要としている個人や企業に、資金を融通する仕組みの事を言います。

一言で言うと、ネット上で小口の出資を集めて投資するファンド、という事になるのでしょうか。

このクラウドファンディングには、投資に相当する「投資型」と、投資に該当しない「非投資型」があります。

「非投資型」には【 ①寄付型 】と物品等の受け取る【 ②購入型 】があります。

「投資型」には出資先の株を取得する【 ③株式型 】と、貸し付けを行う【 ④融資型 】があります。

タイプとしては①~④の4種類があるのですが、現在市場の8割程度を占めているのが、【 ④融資型 】になります。

なお、この融資型はソーシャルレンディングとも言われています。

ソーシャルレンディングは、最低1万円から始められ、銀行の定期預金よりもはるかに高い金利を受け取れることもあり、ここ2~3年で急激に市場が拡大しており、同市場規模はここ2年程度で3倍の規模にまで拡大してきています。

ソーシャルレンディングのメリットは?

ソーシャルレンディングのメリットは、

①最低1万円など、小口資金から始められる

②高い利回りが期待できる

、という点になります。

中でも、②の利回りが高いという点が最大の特徴になると思います。

なお、この利回りは各社によって異なるのですが、平均すると6%ぐらいではないかと思います。

ネット銀行の1年物の定期預金の利回りが0.1とか0.2%ぐらいしかつかない現状から比べると、銀行預金よりもはるかに利回りは高いという事になります。

何故利回りが高いのか?

例えば、不動産会社が中古のマンション等を購入し、リノベーション(再生)して転売するような場合、融資期間が短い等の理由で銀行からの融資は受けにくかったりします。

ただ、業者としては転売によりそれなりに利益は得られるので、多少金利が高くてもお金は借りたい。

このような場合、従来は事業者金融等から融資を受ける事が一般的でした。

しかし、事業者金融等の場合、金利は約8~18%程度となります。

それと比べると、ソーシャルレンディングからお金を借りた方が金利は安くて済む。

よって、銀行より金利は高いものの、事業者金融等よりも金利は高くないので、ソーシャルレンディングからお金を借りる。

従って、ソーシャルレンディングの利回りは高くなる、という事になります。

なお、事業者がお金を借りる金利から投資家に対して支払う金利の差分が、ソーシャルレンディングの運営を行っているファンド会社の収益となっています。

ソーシャルレンディングのデメリットは?

上述したように、利回りが高いという点が最大のメリットですが、当然、デメリットもあります。

ソーシャルレンディングのデメリットは、以下の点です。

①貸し倒れリスクがある

当たり前の話ですが、利回りが高いということは、当然それに応じてリスクがあるという事になります。

ソーシャルレンディングは銀行預金と異なり、元本保証ではないので、貸し倒れとなるリスクがあります。

リスクが低くて、利回りが高い。

世の中、当然そんなにうまい話はありません。

②ファンド会社の、融資先を審査する能力を信用するしかない

デメリットとしては、あともう一点。

ソーシャルレンディングの場合、債務者保護の観点から、どこにお金を貸しているのかは、すべて匿名になっています。

本来であれば、お金を貸す相手先がわかっていて、そこにお金を貸しても大丈夫か審査をしてから融資をするという事になりますが、これが債務者保護の観点から匿名になります。

つまり、お金の出し手(つまり、我々)は、どこにお金を貸しているのかわからないので、ファンド会社の与信能力(融資先を審査する能力)を信用するしかない、という事になります。

デメリットを踏まえて、ソーシャルレンディングをどう考えるべきか?

従来からソーシャルレンディングの存在は知っていましたが、やはり貸し倒れリスクがあるという点がネックとなり、様子見と考えていました。

しかし、よくよく考えてみて、次のような観点から、資金運用先の一つとしてソーシャルレンディングもありではないかと最近考えるようになりました。

まず、デメリット「①貸し倒れリスクがある」については、次のように考えました。

①仮に貸し倒れのリスクがあったとしても、利回りが高ければ銀行預金よりも高い利回りが期待できる

これは具体的にどのような事かというと、次のような事になります。

銀行が融資を行う場合、厳格に審査をして、その審査に合格して始めてお金を融資する事になるのですが、それでも100%融資金を回収できるわけではなく、貸し倒れが発生します。

銀行の貸し倒れ率は、一般的には2-3%と言われているようです。

銀行のように厳格に審査をしていても貸し倒れは発生するのですから、それよりも審査は緩くなると考えられるソーシャルレンディングで、貸し倒れがゼロになることは考えられません。

仮に、貸し倒れリスクが銀行の倍と考えると、ソーシャルレンディングの貸し倒れ率は5%程度という事になります。

で、貸し倒れ率を5%と考えて、何%の利回りを得られれば銀行預金よりも高い利回りが期待できるのか、という事を考えてみたのが、以下の表になります。

◆パターン1 : 投資利回りが6%の場合(単位:円)

| No. | 投資 | 利回り | 税前利息 | ①税引き後利息 | ②元本回収 |

回収 (①+②) |

| 1 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 2 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 3 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 4 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 5 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 6 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 7 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 8 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 9 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 10 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 11 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 12 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 13 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 14 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 15 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 16 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 17 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 18 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 19 | 100,000 | 6% | 6,000 | 4,800 | 100,000 | 104,800 |

| 20 | 100,000 | 6% | 0 | 0 | 0 | 0 |

| 合計 | 2,000,000 | 114,000 | 91,200 | 1,900,000 | 1,991,200 | |

| 投資 - 回収 | -8,800 | |||||

| 実質投資利回り | -0.4% |

◆パターン2 : 投資利回りが9%の場合(単位:円)

| No. | 投資 | 利回り | 税前利息 | ①税引き後利息 | ②元本回収 |

回収 (①+②) |

| 1 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 2 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 3 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 4 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 5 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 6 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 7 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 8 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 9 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 10 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 11 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 12 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 13 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 14 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 15 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 16 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 17 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 18 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 19 | 100,000 | 9% | 9,000 | 7,200 | 100,000 | 107,200 |

| 20 | 100,000 | 9% | 0 | 0 | 0 | 0 |

| 合計 | 2,000,000 | 171,000 | 136,800 | 1,900,000 | 2,036,800 | |

| 投資 - 回収 | 36,800 | |||||

| 実質投資利回り | 1.8% |

貸し倒れ率を5%と考えた場合、同じ金額を20本投資すると、その内の1本が貸し倒れになるという事になります。

それに基づいて計算したのが上記の表です。

まず、パターン1は、10万円ずつ6%のファンドに20本投資をして、その内の1本が回収不能となった場合の回収金額と投資利回りになります。

この計算によると、税金(20%が源泉されます)を差し引いた投資回収が▲8,800円で、実質投資利回りは▲0.4%となります。

つまり、6%のファンドで貸し倒れが5%あるケースでは、元本割れとなります。

それに対して、パターン2は10万円ずつ9%のファンドに20本投資をして、その内の1本が回収不能となった場合の回収金額と投資利回りになります。

この計算によると、税金(20%が源泉されます)を差し引いた投資回収が+36,800円で、実質投資利回りは+1.8%となります。

つまり、この場合は元本割れとはならず、銀行預金よりも高い利回りで運用できる、という事になります。

よって、計算上では投資利回りが9%程度あれば、貸し倒れが仮に5%あったとしても元本はプラスになる、という事になります。

(当然ですが、貸し倒れが発生しないこともあるので、その場合は9%の高利回りを期待できるという事になります)

次にデメリット「②ファンド会社の、融資先を審査する能力を信用するしかない」については、次のように考えました。

②不動産担保案件のファンドであれば、回収不能となるリスクを低減できる

一言で融資型のクラウドファンディングと言っても、海外企業を対象とした融資や、太陽光等の新エネルギーを対象とした融資など、その種類は色々とあります。

その中で、比較的リスクが低いのは不動産を担保にとった融資案件になると思います。

不動産担保案件の場合、ファンド会社が融資を行う際に、担保にとった不動産に抵当権を設定して融資を実行しているので、

仮に貸金の回収が困難となったとしても担保にとった不動産を処分することで、融資代金の回収を図る事が可能となります。

つまり、仮に貸し倒れが発生したとしても、不動産担保案件の場合、全額が回収不能になるリスクは低い、という事になります。

どのファンド会社がベストなのか?

以上を整理しますと、高利回りが期待できる反面、貸し倒れのリスクも想定する必要があるソーシャルレンディングに投資をする場合、

次の①、②の条件のいずれもカバーしている事が実行に際しての条件になると考えます。

①利回りとして9%以上を期待できる

②融資の種別が、不動産担保案件となる

ソーシャルレンディングを運営している会社は、今やけっこうある(10社程度と見られます)のですが、上記①と②の条件を両方をカバーしている会社となると、その対象はそれほど多くはありません。

なお、この業界の大手は、maneoという企業になるのですが、同社の利回りはだいたい6%前後なので、上記①の条件にあいません。

ネット証券最大手のSBI証券の系列のSBIソーシャルレンディングや、日本クラウド証券が運営しているクラウドバンクも、利回りはだいたい似たような 感じです。

で、この条件に唯一合うとみられるのが、ラッキーバンクになります。

ラッキーバンクの特徴は、次の通りなので、上記①と②の条件を両方をカバーしているという事になります。

①現状の利回りは、9~10%程度(※)

②不動産案件に特化している

(※)同社の社長のコメントが雑誌に載っていましたが、この利回りはキャンペーン利回りで、自社の利幅を削ってつけているものになるそうです。

将来的に、会社の利益率を上げる必要が出てきた場合は、この利回りを落とす場合もあるとの事です。

つまり、利回り9~10%程度という数字は、未来永劫続くものではない、という事のようです。

このコメントを見る限り、投資をするのなら、早めの方が良さそうな感じです。

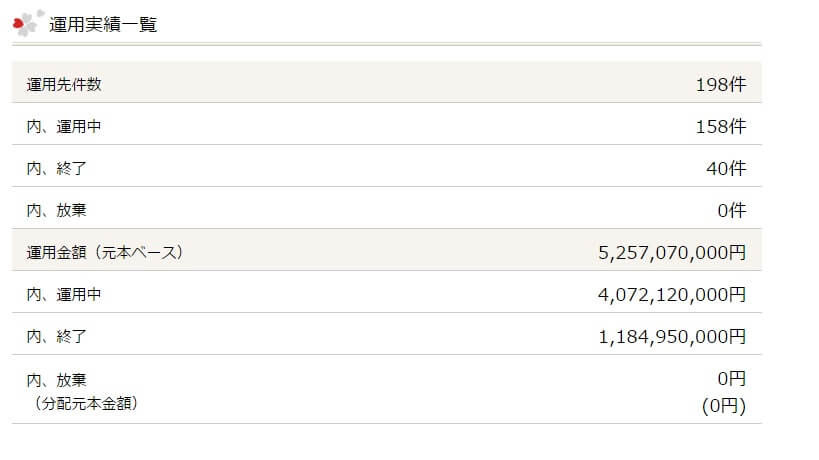

なお、同社の設立は2014年5月で、これまでの運用実績は2016年7月17日時点で、次の通りになっています。

運用しているファンドは198件あり、その内、運用終了となっているのが40件で、内、放棄が0件。

つまり、今のところ貸し倒れは発生していない、という事になります。

なお、その他の同社の特徴として、募集案件の締め切りが早い(つまり、競争が激しい)、という点が挙げられます。

通常、ソーシャルレンディングの場合、募集から1週間程度で募集が締め切り(つまり、希望の調達金額が集まって終了になる)となるケースが多いのですが、

ラッキーバンクの場合、利回りが高い事もあってか、案件によっては1分も経たない内に希望の調達金額が集まり、終了となります。

以下の案件は実際に私が応募しようと思った案件です。

募集開始が2016年6月29日19時に対して、終了が6月29日19時1分1秒です。

この時は、事前にログインして応募しようと待機していたのですが、不慣れな点もあって応募に手間取っている間にあっという間に打ち切りになりました。

本当に、えっ? もう終わり?

という感じでした。

ラッキーバンクで投資を実行するまでの流れ

ラッキーバンクで投資実行ができるようになるまでの流れは、以下の通りです。

なお、以下⑤で記載している書類は、別途郵送で送られてくるかたちになりますので、残念ながらネット上での申し込み完了=即投資実行可能にはなりません。

投資が可能になるまで、数日のタイムラグが発生します。

よって、投資を考えられるのであれば、余裕をもって、事前に口座を開設しておく事をおススメします。

【 口座開設~投資実行が可能になるまでの流れ 】

①ラッキーバンクのネット上画面の「無料 口座開設」のボタンをクリック。

②すると、以下のような「確認および同意事項」の画面が出てくるので、そこで表示されている各種PDFをダウンロード。

③次の「適合性確認」、「お客様情報」、「勤務先情報」、「銀行口座情報」の各種画面で必要情報を入力。

③次の「適合性確認」、「お客様情報」、「勤務先情報」、「銀行口座情報」の各種画面で必要情報を入力。

④上記③の入力が終了すると、本人確認資料と金融機関口座確認資料の送付を促す画面が出てきます。

なお、資料送付は郵送でもできるのですが、PC上から以下2点の写真をアップロードする方法が簡単なので、私はこれで資料送付をしました。(この方が手続きが早く済みます)

a.本人確認資料(免許証の表、裏の写真など)

b.金融機関口座確認資料(キャッシュカードの表面の写真など)

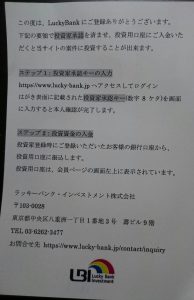

⑤上記④の資料送付が終わると、その後、簡易書留で以下のようなはがきが送られてくるので、ラッキーバンクのWebサイトにアクセスして「投資家承認キー」を入力します。

⑥上記⑤が終わると、振込先の口座番号が表示されるので、そこに送金。

上記⑥が終わって始めて、投資実行が可能になります。

あとは、投資案件の案内がメールで送られてくるようになるので、内容を見てその案件に投資するかどうかを決めていくかたちになります。

※ラッキーバンクの詳細については、以下をご参照ください。

※その他ご参考1:

・ 「ソーシャルレンディングのラッキーバンクで初めて投資実行してみた」

・ 「ソーシャルレンディングのラッキーバンクのこれまでの投資利回りを調べてみた」

・ 「ソーシャルレンディングの評判|ラッキーバンクで初回分配金が支払われる」

・ 「ソーシャルレンディングの評判|ラッキーバンクで案件の募集方法が少し変わり、以前よりも投資申し込みがしやすくなった」

※その他ご参考2:

ラッキーバンク以外では、次のような会社で投資しています。

①トラストレンディング

・9/19「ソーシャルレンディングのトラストレンディングで口座開設・投資実行してみた

②クラウドクレジット

・10/15 「ソーシャルレンディングのクラウドクレジットでも口座を開設し、高利回り投資を開始」

③みんなのクレジット

・8/15 「ソーシャルレンディングのみんなのクレジットで口座開設・投資実行をしてみた」

④マネオ

・10/29 「ソーシャルレンディング最大手のマネオでの投資と運用状況/マネオの特徴はやはり長年の実績と信頼性」

⑤OwnersBook

・11/12「ソーシャルレンディングでまた新規に口座を開設/OwnersBookの特徴は、利回りは落ちるが、リスクがやや抑えめになっている点にある」

⑥SBIソーシャルレンディング

・11/20 「SBIソーシャルレンデングの特徴は、長年の実績とSBIグループならではの信頼性」

(その他)